港股“十宗罪”:“大妈们”的地狱

港股作为全球估值最便宜的市场之一,却被认为是遍布阎罗的炼狱场,是资深价值投资者都会着道的修罗地。

导读

港股作为全球估值最便宜的市场之一,却被认为是遍布阎罗的炼狱场,是资深价值投资者都会着道的修罗地。

具体来讲,会有十条原因导致港股的低估值。

1.香港作为成熟的资本市场,汇率的波动会直接影响港股的估值;2.AH股长期存在着溢价;3.制度上的不作为使投资者更加惧怕港股;4.定价权旁落,使港股升值承受额外的压力;5.过度开放的市场体系使其很难走出独立行情;6.出千、财务造假花样繁多;7.涨跌幅不受限制,极容易崩盘;8.做空机制成熟,做空精准狠辣;9.赚钱效应不明显,股价长期打折;10.投资者过于理性,较多看重公司内在价值。

曾有美国基金经理说,世界上最贵的股票和最便宜的股票仅相隔数十里,一个深成指一个港股,很奇怪。

但大妈们或许永远不会踏足相隔数十里的港股市场。那里是遍布阎罗的炼狱场,是资深价值投资者都会着道的修罗地。

汇率的波动会对投资造成影响,汇率变化会直接公司影响估值。

比如人民币有相对美元升值的预期,会推高人民币资产的估值,无论这个资产是人民币计价还是港币计价。

目前国际资金能够自由出入的人民币资产,无疑港股市场最直接,A股相对封闭。所以人民币升值预期有可能直接推升港股的估值,而对A股估值的影响就是间接的。

反之,人民币贬值预期,也是同理。这也是为何港股目前估值比A股低的原因之一。由于美元加息周期的到来,美元指数的强势,新兴国家货币的贬值,以及中国经济面临的困境,造成了投资者对于人民币贬值的预期。

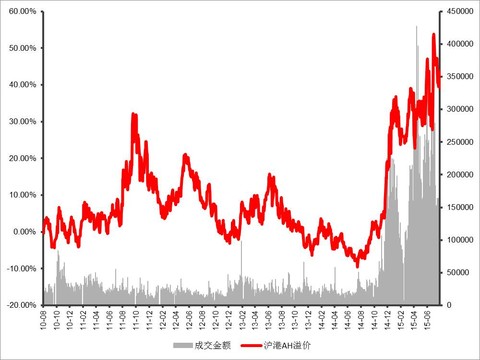

数据来源:wind

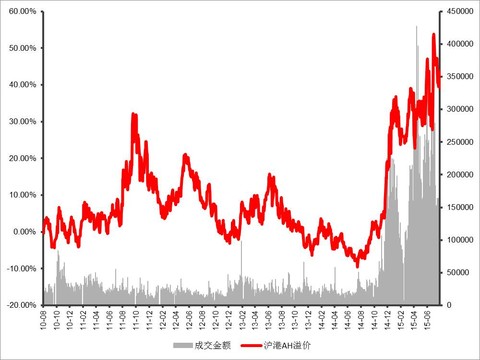

AH溢价,是一种长期存在于市场上的现象。最夸张的时候AH溢价指数到过209。去年牛市前6个月,AH折价,长期处于100下方,这是10年中最长的一段AH折价的时间。

从价值投资的角度来说,AH溢价是很多人选择投资港股的重要原因。然而,我有几个问题,请问港股投资者。

1、溢价多少算贵?

2、溢价持续多久?

3、溢价回归需要多久?

数据来源:wind

为什么在长达5年的截取时间段内,长期存在这样的现象?甚至我们将观察期拉长,在10年内,也依然是溢价现象显著。

很多投资人觉得,A股市场是一个内幕交易滋生、极度不开放透明的市场,定增、上市、并购都要证监会审批,这个“妈妈桑”手伸得太长。

但又有多少人听到港股投资者的呐喊呢?相比之下,港交所简直可以被称作“不作为”,老千股、仙股遍地,十合一、二十合一、五十合一,小股东一次次地被残忍掠夺,这个时候,许多资深的投资者往往丢下一句:“自己小心点,碰到老千股就避而远之。”

这种态度,和村里有个恶霸却奈何不得,只可以绕着走远路没有区别。

这种制度,如何让广大的内地投资者进入到这个本身就不熟悉的市场?一朝被蛇咬,十年怕井绳,那些试水的投资人一旦受了伤,一传十十传百,又会影响多少投资人对于港股惧怕?

去年沪港通开通之后,港股定价权之争逐渐浮上水面,许多人问,什么是定价权?

想象一下,中国进口最多的铁矿石,却没有铁矿石的定价权;同理,即使大部分上市公司属于中国,但中国资本依然没有对于港股的定价权。即使再便宜,在海外资本眼里都是贵的。

正所谓“主权市场多磨难,离岸市场太艰难”。

今年深港通之风再起,是要争夺中小盘的定价权。假如说港股有100个理由让大陆投资者不要进入的话,那港股也有101个理由让大陆投资者买入,其中最重要的一点——买入腾讯这种大陆稀缺的、估值相对不贵的、真正的新兴经济龙头。相比较A股的tmt概念,港股的tmt实在是便宜,很大一部分原因是其中很多公司由于市值过小的原因,没有获得海外资本的跟踪、研究。但是港股的tmt流动性太差了,这也为定价权争夺添加了额外的难度。

从过往的指数运行规律观察发现,港股很难有自身的独立行情。

A股牛,它牛,A股熊,它熊;

美股牛,它趴,美股熊,它熊。

因为香港是亚洲金融之都,全球资本汇聚地。所以错综复杂的国际经济走势会影响到资本的选择。

美国要加息了,美股跌,第二天港股也要跌一跌;

中国清理配资,A股跌,第二天港股也要跌一跌;

欧盟解决希腊,欧股跌,第二天港股也要跌一跌。

难怪港股被一群资深投资者笑称为“二奶”市场,谁打个喷嚏,都要抖一抖。

子曾经曰过:“财技造假与老千,大妈看得乱花眼”。

香港市场出千、造假的花样,由于市场化的关系,一直在不断进步。相比之下,A股造假的手段简直就是小学生!

据笔者了解,饶是岁寒这种财务功底雄厚的资深的投资人,也曾经在港股栽过跟头。更遑论普通的小白级别的投资人和大妈了。

当然,港股的好在于,造假了就勒令退市!严令禁止。这一处罚,比A股好的多。但投资人如何追讨回自己的损失,那就是后话了。

习惯了A股涨跌停板的大妈和游资们,面对上下无护栏的港股,又该如何自处呢?

例如,比亚迪股份去年12月18日断崖式下跌,36.7暴跌至18.7港币时,如果大妈在场,那会是何等的壮观啊?

又例如,数字王国33个交易日跌去90%股价,3个交易日跌去60%,我想大妈们的心脏恐怕无法承受。这是堪比A股股灾的灾难级别表现。但在港股,一个不慎,地雷阵满地都是。

不过好消息是,据传港交所目前在研究“熔断机制”,也为交易者提供短暂的冷静时间。

相比仍然被围墙保护起来的A股,港股是相当成熟、市场化的交易地,除了多头外,还有狙击精准、准备充分的大量空头。

例如中国忠旺,最近就遭受了Dupre Analytics的精准狙击。大量的收入造假和逃税避税套税。公司只能临时停牌来应对做空报告。

那投资者呢?弱小的投资者,很难排除被做空的目标。尤其是稚嫩的公司,面对成熟老辣的做空机构时。

所以最终,投资者可能还是得把资金交到专业机构手中打理。

何谓赚钱效应?赚钱效应就是缓慢上涨的过程,不断增加的开户数,汹涌而来的新基金。这是一个正反馈的过程,当然,任何正反馈都有临界点,到达临界点后,正反馈必然也会加速往下走。

然而港股的行情是脉冲式的,君不见4月公募基金南下指引出台后,许多港股花了一周的时间,涨完了A股一年的涨幅。许多港股的投资者喜欢以“价值投资”自诩,然而今年赚的最肥美的一波确实依赖“消息”面的上冲。一周的时间,迅速地把股价上的空间吞食干净,而后离场,未给后来者啖肉喝汤的机会。

缺乏赚钱效应,也是港股难以长期吸引投资者的原因。大量的成熟投资者等待,等待超跌抄底,等待回归正常卖出。

曾经有人跟我说过:“港股就是长期打5-7折的市场,突然有一天,跌到2-3折了,一下子大家就都买入了,然后到5-7折卖出。太理性了。”

习惯。港股的习惯是理性,计算eps,计算业绩,计算营收,计算利润。真正做到了每一块业务、每一毛钱都计算的地步。

习惯。A股的习惯是感性,冲动地看待预期、未来、概念、新业务、新政策,为等待这些化为实质性的收入和利润躺在公司账上,便提前为之买单。一个市场只能有100%的占有率,然而很多讲故事的公司加起来,恐怕市占率都已经快到500%了。

然而,习惯是坚固的。当大妈们习惯了感性的投资方式时,指望她们变得冷静,理智,是非常难的。很多人甚至不知道何为股息率。当然,她们自然也会忽视利率与股市周期的关系。

她们盲目,她们蜂拥而入;

她们健忘,她们百屈不挠;

她们善良,她们仍待成长。

A股何尝没有价值投资的标的,贵州茅台、格力电器、万科A、中国平安,倘若价值投资行之有效,那这些公司的股价早应该翻一倍了。

在大妈眼中,真正贵的是你贵州茅台,200元的股价高高在上。不如炒作那些8-10元的个股,那些她们几乎不在乎市盈率、市销率、市净率的公司。

为何这是港股的十宗罪?

为何港股是价投者的修罗场?

因为价值投资者只能决定底部,而只有不理性的投机者才能决定顶部。价投者们在那里苦苦地支撑着价值的底线,如果跌破了,他们也只会选择越跌越买。然而,不理性的投机者迟迟不到来,价投者们的支撑非常辛苦。

投资是科学+艺术,港股就是科学过了头,缺乏点艺术;A股就是艺术过了头,从不讲科学。

跟踪了这么多年的港股市场,大家都有不少心得。作为一个投资香港市场十几的老兵,今天特地总结整理了我关于港股整体市场,或者港股中个股的一些定律,分享给大家。结论不一定对,但应该可以让伙伴们加深印象,帮助大家真正理解这个市场。我抛砖引玉,希望更多人能回复你发现的定律,也不枉我敲字这么久。

一、假如有利空,之后多半会成为真的利空

无论是港股整体市场,还是个股,只要有各种潜在利空出现,稍有风吹草动,不用过多久,真的就会演变成利空冲击股市,最近的几个例子就很明显:6月初讨论香港政改,讨论希腊危机的隐患(即使希腊危机最后解除了),虽然仅仅是讨论,但是6月初,这些隐患都引发了香港市场的下跌。Mers事件,虽然只是疑似病例,但已经足以让香港股市几分钟跌去200多点,可见香港市场的利空敏感度。从个股方面讲,只要市场上稍微传出来有一点对某只股票不利的声音,这种潜在的利空往往到最后都被实现了,比如某只股票业绩可能不及预期,比如某只股票高管可能被抓了,比如某只股票可能要被人做空了等等,一些流言足以让股票震三震了。(怎么从来没见有点利好消息就能体现出来的)

但这个事情带来的硬币的另一面是,利空砸出的价值空间,往往在短期内就可以得到迅速修复。在香港,做这种跌出来的机会,几乎是一笔稳赚不舍的买卖。

二、如果有人质疑是老千,多半就真的是老千

老千股,是股民们对香港股市中特有的一部分股票的“尊称”。“老千”来自英文的cheating的音译。看过香港赌片的一定知道什么是老千和出千(香港电影娱乐业和股市分不开)。老千股能跌多少,手法多巧妙这里就不多展开了。但,切记,不要相信任何有关老千股的小道消息。在香港,由于金融地产两大行业与几大家族几乎垄断并抬高了所有资源价格,导致很多其他行业的公司“谋生”艰难,以致有不少本地公司自暴自弃,通过出千的方式在资本市场上赚钱。所以港股有做假账的公司,有胡乱讲故事的公司,有隔几天就改头换面的公司,也有不断供股合股,从市场抽血的公司,让人防不胜防。如果市场上有点声音质疑某个公司哪里可能会有点问题,可能在出老千,不用过多久,你会发现,还真是那样,暴跌加停牌,然后就没有然后了。(其实这也变相体现出,香港市场的信息透明度和传播效率还是挺高的。要想人不知,除非己莫为。)

三、5月“穷”,6月“绝”,7月未必“会翻身”

5穷6绝7翻身,这是截止今年之前屡试不爽的市场运行规律。具体谁也不清楚背后是什么原因,全世界资金汇集的港股,每年只要一进入到5月份,所有股票就像焉了气的皮球一样,远看还是圆的,但近看,一个个的都扶不起的阿斗,进入横盘整理下跌阶段,量能也开始萎缩。到了6月,这种现象往往更强烈,量能不是萎缩了,用蔡明的话,而是“微缩”了。本来期待今年(2015年)香港市场,有沪港通和深港通再加上基金互认的加持,可以打破这个剧本,结果,没想到......原本翻身农奴把歌唱的7月,因为A股的降杠杆股灾,港股市场反而来了个自由落体,一天跌2000点的电梯式下跌可是7年(08年~15年)都没见过了。今年的7月,没翻身,随着A股的企稳,翻身会不会推迟到8月了?

四、不要和郑少秋作对

说起“丁蟹效应”,都让人有点谈虎色变了。丁蟹效应(又称“秋官效应”)是香港股票市场的一个奇特现象,指的是从郑少秋于1992年在《大时代》中饰演丁蟹开始,之后,凡是播出由郑少秋主演的电视剧、电影等上映,恒生指数均有不同程度下跌,甚至生灵涂炭,股民损失惨重。据统计,郑少秋的电视剧、节目播出后香港股市有明显下挫的记录达到了惊人的32次(这是不是可以秒杀内地招商证券的策略会?!)。和5穷6绝7翻身一样,今年丁蟹效应的威力不但没缩小,反而愈演愈烈,例如持有阿里影业(1060)的股东,“小燕子”赵薇小姐一日之间账面蒸发7.9亿港元。正所谓,秋官一露脸,赵薇赔N点。(看来明年如果再播丁蟹的片子,必须立马考虑清仓加入空军了)

五、跟跌(跟爹)效应

这里,很心酸。港股这算什么啊,貌似千金小姐的身子,实际丫鬟的命,谁的脸色都要看。港股既要看祖国妈妈的脸色,也要看美国大爷的眼神,还要看欧盟叔叔的脸色,甚至有时候连隔壁日本大叔,台湾妹妹的脸色都要顾忌。人家涨,我不涨(因为有其他家在跌),人家跌,我绝对跌。这种跟跌(跟爹)效应,在香港,体现的实在是淋漓尽致,根本原因还是香港实在是太开放了,没有本土资金沉淀,全都是临时雇佣军(外资),谁都能来捞一票,也谁都能来踹一脚。

对这些外资而言,香港只是其全球组合亚太部分的一个很小的部分,全球任何地方出了问题需要救急,港股都是首当其冲被牺牲和放弃的一个。如果用最近很流行的一个“萝卜蹲”这个游戏来形容,就是:“A股跌,A股跌,A股跌完,港股跌。美股跌,美股跌,美股跌完港股跌。欧股跌,欧股跌,欧股跌完港股跌。然后,到最后就都是港股跌,港股跌,港股跌完继续跌。”(港股要改变自己的丫鬟命,除了要香港证监会等管理层必须更作为,必须花大力气保护中小投资者以外,还是需要有自己家的常备军,也就是大陆资金。)

六、玩财技是庄家法宝,也是普通投资者致富的捷径

蚂蚁啃大象,小刀锯大树。在香港市场中,有一批懂得运用市场财技使得公司的市值可以迅速膨胀,股价出现疯狂上涨,投资者在其中获益的公司,而且这类公司,绝对是香港股市中的一大特色,甚至是一大亮点。香港的壳股,绝对是香港市场一大特色资源,运作得好,价值堪比钻石。如果有的公司想上市,希望继续融资扩大自己的发展规模,最好的办法就是借壳,借壳上市又省力又省钱又省时间,何乐而不为。还有一些公司,是经过介绍上市的,不需要在上市时再发行新股,即不涉及融资。这类的股票,上市之后,因为股权集中度很高,炒高的概率非常大。

在香港,有一批投资者玩家,很喜欢研究财技类的公司,并且可以成名,比如很有名的“周显”,炒股成名之后又出书授课,带的学生也都不错。就我身边有几个朋友,仅仅靠研究和炒作财技类的公司,就能一年可以获利几十倍的收益,从而财务自由,让人非常羡慕。所以,在香港,绝对是可以以小博大的,实现财务自由的路径确实有不少。(玩财技不是正道,但也不是歪门邪道。这个想玩好,必须非常熟悉市场规则与资本的玩法,然后耐心守株待兔)

七、上涨不一定到月球,但下跌真的可以跌没了

香港市场的特点是T+0,并且单日无涨跌幅。这样就允许香港股票单日是可以出现非常可观的上涨或者出现非常恐怖的下跌。有的股票单日上涨100%的现象并不少见。在香港,股票能涨多少,这个谁也说不准,上涨最明显的例子,就是腾讯(0700)了,经历几年时间从几块钱,涨到几百块,几百倍的收益,在香港市场,其实并不少见。前几年的博彩股,医药股。很常见的壳股,财技股,可以涨到你不敢相信,我阶段性参与过的香港有几只股票,短短两年时间,可以涨500倍的,还有一天可以涨10倍的股票。总之,香港股市的机会还是非常多的,就看你是否有一双发现黄金的眼睛了,正所谓你是不是见钱可以眼开。

然而,说完上涨,下跌,我也必须得提一下,在香港,老千股的下跌,会让你大跌眼镜的。举个例子:威利国际(00273.HK),过去被媒体和投资者戏称为“老千股鼻祖”和“魔幻仙股”。从1982年到2007年连续15年,无论经济好坏,年年亏损,绝对不会盈利。仅仅从1999年开始到现在,多年来合股不断,经历了2合1,5合1、50合1、25合1、10合1、5合1,可谓是怵目惊心,2011年又两次5合1,2012年两次10合1,即便算上2014年拆股(1拆5)后,如果你1999年买入1250万股,到今天只剩1股(2*5*50*10*5*5*5*10*10/5=12,500,000)。1999年公司股票合股前每股5分钱,也就是说,当时花62.5万港元买入公司的股票,现在只剩1港元了,这就是所谓的“跌没了”。(所以,有老千嫌疑的公司尽量不要碰。最近市场流传很多老千从良的信息,个人觉得八成都是在忽悠吧。狗还能改得了吃屎?)

八、闪电增发,拉高配股意味出货,低价配股意味后市拉升

炒股票投资,买的是公司发行的筹码,伴随着公司的发展壮大,业绩不断增长,股票增值,这是传统的投资路径,也是正道,没有错。不过在香港,有个现象是,很多公司,将其二级市场的股票,炒高之后,是为了再向市场融资,而这种融资方式,通常是配股,如果过分一点的就直接供股。股价炒高之后再折价配股,让配股的筹码以当下的市场价格卖掉,获取利润,通常这种炒高之后配股的做法,往往意味着主力出货,但这样造成的后果就是股权摊薄,尤其是小股东的权益,会受到损害,分红会变得更少。这种现象在必要的时候可以有,但是如果这成了普遍现象,则成了一种“乱象”,这样不好,很不好。(话说,如果我知道要炒高配股,我希望能参与炒高那个过程,:P)

还有一种现象是股价在极其低的位置,公司进行配股或者供股等股权,将小股东的股权进一步摊薄,赶走小股东,让大股东可以拿到更多的筹码,让股权更集中,这样的财技操作,往往预示着股价在之后的某个时间会大幅炒上。(如果你看到这类公司,记得通知我。)

九、大蓝筹享受估值溢价,小票坚决折价——貌似合理的不合理

这是港股的一个重要的特点,这么来解释,我们从一个行业上来看,在香港,一个行业的龙头企业,会享受比二三线公司高得多的估值水平,比如地产行业的中海外与华润置地,比如消费行业的百丽、蒙牛、康师傅等,都几乎能享受比同行业二三线公司高出一倍的估值水平。这个规律基本可以运用到所有行业,正所谓“越大越贵”。(正所谓,买行业买龙头,在香港市场表现非常明显)

相反,A股市场对于行业内股票的估值,一般规律是越小越贵,看看创业板公司的估值水平,绝对远远超过了主板同行业的公司,这样是否合理,值得探讨。一个行业上涨时,当龙头领涨之后,二三线会跑的更快,龙头的估值,在A股是低于二三线小公司的。

这种逻辑和风格是与香港市场外资为主的资金结构和口味是相匹配的。外资投资中国,只希望稳妥分享到中国经济增长的平均收益,所以他们只买那些有流动性,他们叫得出名字的大公司,没有兴趣也没有能力去挖掘和获取中小成长公司的价值与超额收益。这让大多数中小成长公司的价值被埋没,也是大陆资金未来跨香江的机会所在。

十、AH大幅度折溢价成为了常态——总有一个地方是错的

A股目前整体比H股溢价超过40%。毫无疑问,总有一个地方是错的。同股同权的公司,一家公司在A股上市,同时也在香港上市,发行的股票,完全是一模一样的东西。股票,简单点理解就是股东权益,一家公司辛辛苦苦运营下来赚了一年的盈利,可分配给股东的分红,是按照股票数量统计的,如果一家公司在A股的股价是一股30块钱人民币,而在香港同股同权的股票为一股10块港股,如果到了分红的时候,真是应该将所有的A股筹码,卖出,换成港股的筹码才合理,因为同样的资金,在A股只有1股,而在港股却可以有3股多,持有港股去领分红,你可以得到更多分红。

所以说到这个现象,究竟是A股的股票被高估了,还是港股的股票被低估了?肯定总有一个地方是错了。随着人民币国际化和中国资本输出推进的速度越来越快,两市的互通,乃至未来两边大门都完全敞开,这样的“沟壑”还真能存在吗?

港股作为全球估值最便宜的市场之一,却被认为是遍布阎罗的炼狱场,是资深价值投资者都会着道的修罗地。

具体来讲,会有十条原因导致港股的低估值。

1.香港作为成熟的资本市场,汇率的波动会直接影响港股的估值;2.AH股长期存在着溢价;3.制度上的不作为使投资者更加惧怕港股;4.定价权旁落,使港股升值承受额外的压力;5.过度开放的市场体系使其很难走出独立行情;6.出千、财务造假花样繁多;7.涨跌幅不受限制,极容易崩盘;8.做空机制成熟,做空精准狠辣;9.赚钱效应不明显,股价长期打折;10.投资者过于理性,较多看重公司内在价值。

曾有美国基金经理说,世界上最贵的股票和最便宜的股票仅相隔数十里,一个深成指一个港股,很奇怪。

但大妈们或许永远不会踏足相隔数十里的港股市场。那里是遍布阎罗的炼狱场,是资深价值投资者都会着道的修罗地。

理由十、汇率

汇率的波动会对投资造成影响,汇率变化会直接公司影响估值。

比如人民币有相对美元升值的预期,会推高人民币资产的估值,无论这个资产是人民币计价还是港币计价。

目前国际资金能够自由出入的人民币资产,无疑港股市场最直接,A股相对封闭。所以人民币升值预期有可能直接推升港股的估值,而对A股估值的影响就是间接的。

反之,人民币贬值预期,也是同理。这也是为何港股目前估值比A股低的原因之一。由于美元加息周期的到来,美元指数的强势,新兴国家货币的贬值,以及中国经济面临的困境,造成了投资者对于人民币贬值的预期。

数据来源:wind

理由九、溢价

AH溢价,是一种长期存在于市场上的现象。最夸张的时候AH溢价指数到过209。去年牛市前6个月,AH折价,长期处于100下方,这是10年中最长的一段AH折价的时间。

从价值投资的角度来说,AH溢价是很多人选择投资港股的重要原因。然而,我有几个问题,请问港股投资者。

1、溢价多少算贵?

2、溢价持续多久?

3、溢价回归需要多久?

数据来源:wind

为什么在长达5年的截取时间段内,长期存在这样的现象?甚至我们将观察期拉长,在10年内,也依然是溢价现象显著。

理由八、制度

很多投资人觉得,A股市场是一个内幕交易滋生、极度不开放透明的市场,定增、上市、并购都要证监会审批,这个“妈妈桑”手伸得太长。

但又有多少人听到港股投资者的呐喊呢?相比之下,港交所简直可以被称作“不作为”,老千股、仙股遍地,十合一、二十合一、五十合一,小股东一次次地被残忍掠夺,这个时候,许多资深的投资者往往丢下一句:“自己小心点,碰到老千股就避而远之。”

这种态度,和村里有个恶霸却奈何不得,只可以绕着走远路没有区别。

这种制度,如何让广大的内地投资者进入到这个本身就不熟悉的市场?一朝被蛇咬,十年怕井绳,那些试水的投资人一旦受了伤,一传十十传百,又会影响多少投资人对于港股惧怕?

理由七、定价权

去年沪港通开通之后,港股定价权之争逐渐浮上水面,许多人问,什么是定价权?

想象一下,中国进口最多的铁矿石,却没有铁矿石的定价权;同理,即使大部分上市公司属于中国,但中国资本依然没有对于港股的定价权。即使再便宜,在海外资本眼里都是贵的。

正所谓“主权市场多磨难,离岸市场太艰难”。

今年深港通之风再起,是要争夺中小盘的定价权。假如说港股有100个理由让大陆投资者不要进入的话,那港股也有101个理由让大陆投资者买入,其中最重要的一点——买入腾讯这种大陆稀缺的、估值相对不贵的、真正的新兴经济龙头。相比较A股的tmt概念,港股的tmt实在是便宜,很大一部分原因是其中很多公司由于市值过小的原因,没有获得海外资本的跟踪、研究。但是港股的tmt流动性太差了,这也为定价权争夺添加了额外的难度。

理由六、跟跌

从过往的指数运行规律观察发现,港股很难有自身的独立行情。

A股牛,它牛,A股熊,它熊;

美股牛,它趴,美股熊,它熊。

因为香港是亚洲金融之都,全球资本汇聚地。所以错综复杂的国际经济走势会影响到资本的选择。

美国要加息了,美股跌,第二天港股也要跌一跌;

中国清理配资,A股跌,第二天港股也要跌一跌;

欧盟解决希腊,欧股跌,第二天港股也要跌一跌。

难怪港股被一群资深投资者笑称为“二奶”市场,谁打个喷嚏,都要抖一抖。

理由五、花招

子曾经曰过:“财技造假与老千,大妈看得乱花眼”。

香港市场出千、造假的花样,由于市场化的关系,一直在不断进步。相比之下,A股造假的手段简直就是小学生!

据笔者了解,饶是岁寒这种财务功底雄厚的资深的投资人,也曾经在港股栽过跟头。更遑论普通的小白级别的投资人和大妈了。

当然,港股的好在于,造假了就勒令退市!严令禁止。这一处罚,比A股好的多。但投资人如何追讨回自己的损失,那就是后话了。

理由四、崩盘

习惯了A股涨跌停板的大妈和游资们,面对上下无护栏的港股,又该如何自处呢?

例如,比亚迪股份去年12月18日断崖式下跌,36.7暴跌至18.7港币时,如果大妈在场,那会是何等的壮观啊?

又例如,数字王国33个交易日跌去90%股价,3个交易日跌去60%,我想大妈们的心脏恐怕无法承受。这是堪比A股股灾的灾难级别表现。但在港股,一个不慎,地雷阵满地都是。

不过好消息是,据传港交所目前在研究“熔断机制”,也为交易者提供短暂的冷静时间。

理由三、沽空

相比仍然被围墙保护起来的A股,港股是相当成熟、市场化的交易地,除了多头外,还有狙击精准、准备充分的大量空头。

例如中国忠旺,最近就遭受了Dupre Analytics的精准狙击。大量的收入造假和逃税避税套税。公司只能临时停牌来应对做空报告。

那投资者呢?弱小的投资者,很难排除被做空的目标。尤其是稚嫩的公司,面对成熟老辣的做空机构时。

所以最终,投资者可能还是得把资金交到专业机构手中打理。

理由二、赚钱效应

何谓赚钱效应?赚钱效应就是缓慢上涨的过程,不断增加的开户数,汹涌而来的新基金。这是一个正反馈的过程,当然,任何正反馈都有临界点,到达临界点后,正反馈必然也会加速往下走。

然而港股的行情是脉冲式的,君不见4月公募基金南下指引出台后,许多港股花了一周的时间,涨完了A股一年的涨幅。许多港股的投资者喜欢以“价值投资”自诩,然而今年赚的最肥美的一波确实依赖“消息”面的上冲。一周的时间,迅速地把股价上的空间吞食干净,而后离场,未给后来者啖肉喝汤的机会。

缺乏赚钱效应,也是港股难以长期吸引投资者的原因。大量的成熟投资者等待,等待超跌抄底,等待回归正常卖出。

曾经有人跟我说过:“港股就是长期打5-7折的市场,突然有一天,跌到2-3折了,一下子大家就都买入了,然后到5-7折卖出。太理性了。”

理由一、习惯

习惯。港股的习惯是理性,计算eps,计算业绩,计算营收,计算利润。真正做到了每一块业务、每一毛钱都计算的地步。

习惯。A股的习惯是感性,冲动地看待预期、未来、概念、新业务、新政策,为等待这些化为实质性的收入和利润躺在公司账上,便提前为之买单。一个市场只能有100%的占有率,然而很多讲故事的公司加起来,恐怕市占率都已经快到500%了。

然而,习惯是坚固的。当大妈们习惯了感性的投资方式时,指望她们变得冷静,理智,是非常难的。很多人甚至不知道何为股息率。当然,她们自然也会忽视利率与股市周期的关系。

她们盲目,她们蜂拥而入;

她们健忘,她们百屈不挠;

她们善良,她们仍待成长。

A股何尝没有价值投资的标的,贵州茅台、格力电器、万科A、中国平安,倘若价值投资行之有效,那这些公司的股价早应该翻一倍了。

在大妈眼中,真正贵的是你贵州茅台,200元的股价高高在上。不如炒作那些8-10元的个股,那些她们几乎不在乎市盈率、市销率、市净率的公司。

为何这是港股的十宗罪?

为何港股是价投者的修罗场?

因为价值投资者只能决定底部,而只有不理性的投机者才能决定顶部。价投者们在那里苦苦地支撑着价值的底线,如果跌破了,他们也只会选择越跌越买。然而,不理性的投机者迟迟不到来,价投者们的支撑非常辛苦。

投资是科学+艺术,港股就是科学过了头,缺乏点艺术;A股就是艺术过了头,从不讲科学。

附文:港股十大定律

跟踪了这么多年的港股市场,大家都有不少心得。作为一个投资香港市场十几的老兵,今天特地总结整理了我关于港股整体市场,或者港股中个股的一些定律,分享给大家。结论不一定对,但应该可以让伙伴们加深印象,帮助大家真正理解这个市场。我抛砖引玉,希望更多人能回复你发现的定律,也不枉我敲字这么久。

一、假如有利空,之后多半会成为真的利空

无论是港股整体市场,还是个股,只要有各种潜在利空出现,稍有风吹草动,不用过多久,真的就会演变成利空冲击股市,最近的几个例子就很明显:6月初讨论香港政改,讨论希腊危机的隐患(即使希腊危机最后解除了),虽然仅仅是讨论,但是6月初,这些隐患都引发了香港市场的下跌。Mers事件,虽然只是疑似病例,但已经足以让香港股市几分钟跌去200多点,可见香港市场的利空敏感度。从个股方面讲,只要市场上稍微传出来有一点对某只股票不利的声音,这种潜在的利空往往到最后都被实现了,比如某只股票业绩可能不及预期,比如某只股票高管可能被抓了,比如某只股票可能要被人做空了等等,一些流言足以让股票震三震了。(怎么从来没见有点利好消息就能体现出来的)

但这个事情带来的硬币的另一面是,利空砸出的价值空间,往往在短期内就可以得到迅速修复。在香港,做这种跌出来的机会,几乎是一笔稳赚不舍的买卖。

二、如果有人质疑是老千,多半就真的是老千

老千股,是股民们对香港股市中特有的一部分股票的“尊称”。“老千”来自英文的cheating的音译。看过香港赌片的一定知道什么是老千和出千(香港电影娱乐业和股市分不开)。老千股能跌多少,手法多巧妙这里就不多展开了。但,切记,不要相信任何有关老千股的小道消息。在香港,由于金融地产两大行业与几大家族几乎垄断并抬高了所有资源价格,导致很多其他行业的公司“谋生”艰难,以致有不少本地公司自暴自弃,通过出千的方式在资本市场上赚钱。所以港股有做假账的公司,有胡乱讲故事的公司,有隔几天就改头换面的公司,也有不断供股合股,从市场抽血的公司,让人防不胜防。如果市场上有点声音质疑某个公司哪里可能会有点问题,可能在出老千,不用过多久,你会发现,还真是那样,暴跌加停牌,然后就没有然后了。(其实这也变相体现出,香港市场的信息透明度和传播效率还是挺高的。要想人不知,除非己莫为。)

三、5月“穷”,6月“绝”,7月未必“会翻身”

5穷6绝7翻身,这是截止今年之前屡试不爽的市场运行规律。具体谁也不清楚背后是什么原因,全世界资金汇集的港股,每年只要一进入到5月份,所有股票就像焉了气的皮球一样,远看还是圆的,但近看,一个个的都扶不起的阿斗,进入横盘整理下跌阶段,量能也开始萎缩。到了6月,这种现象往往更强烈,量能不是萎缩了,用蔡明的话,而是“微缩”了。本来期待今年(2015年)香港市场,有沪港通和深港通再加上基金互认的加持,可以打破这个剧本,结果,没想到......原本翻身农奴把歌唱的7月,因为A股的降杠杆股灾,港股市场反而来了个自由落体,一天跌2000点的电梯式下跌可是7年(08年~15年)都没见过了。今年的7月,没翻身,随着A股的企稳,翻身会不会推迟到8月了?

四、不要和郑少秋作对

说起“丁蟹效应”,都让人有点谈虎色变了。丁蟹效应(又称“秋官效应”)是香港股票市场的一个奇特现象,指的是从郑少秋于1992年在《大时代》中饰演丁蟹开始,之后,凡是播出由郑少秋主演的电视剧、电影等上映,恒生指数均有不同程度下跌,甚至生灵涂炭,股民损失惨重。据统计,郑少秋的电视剧、节目播出后香港股市有明显下挫的记录达到了惊人的32次(这是不是可以秒杀内地招商证券的策略会?!)。和5穷6绝7翻身一样,今年丁蟹效应的威力不但没缩小,反而愈演愈烈,例如持有阿里影业(1060)的股东,“小燕子”赵薇小姐一日之间账面蒸发7.9亿港元。正所谓,秋官一露脸,赵薇赔N点。(看来明年如果再播丁蟹的片子,必须立马考虑清仓加入空军了)

五、跟跌(跟爹)效应

这里,很心酸。港股这算什么啊,貌似千金小姐的身子,实际丫鬟的命,谁的脸色都要看。港股既要看祖国妈妈的脸色,也要看美国大爷的眼神,还要看欧盟叔叔的脸色,甚至有时候连隔壁日本大叔,台湾妹妹的脸色都要顾忌。人家涨,我不涨(因为有其他家在跌),人家跌,我绝对跌。这种跟跌(跟爹)效应,在香港,体现的实在是淋漓尽致,根本原因还是香港实在是太开放了,没有本土资金沉淀,全都是临时雇佣军(外资),谁都能来捞一票,也谁都能来踹一脚。

对这些外资而言,香港只是其全球组合亚太部分的一个很小的部分,全球任何地方出了问题需要救急,港股都是首当其冲被牺牲和放弃的一个。如果用最近很流行的一个“萝卜蹲”这个游戏来形容,就是:“A股跌,A股跌,A股跌完,港股跌。美股跌,美股跌,美股跌完港股跌。欧股跌,欧股跌,欧股跌完港股跌。然后,到最后就都是港股跌,港股跌,港股跌完继续跌。”(港股要改变自己的丫鬟命,除了要香港证监会等管理层必须更作为,必须花大力气保护中小投资者以外,还是需要有自己家的常备军,也就是大陆资金。)

六、玩财技是庄家法宝,也是普通投资者致富的捷径

蚂蚁啃大象,小刀锯大树。在香港市场中,有一批懂得运用市场财技使得公司的市值可以迅速膨胀,股价出现疯狂上涨,投资者在其中获益的公司,而且这类公司,绝对是香港股市中的一大特色,甚至是一大亮点。香港的壳股,绝对是香港市场一大特色资源,运作得好,价值堪比钻石。如果有的公司想上市,希望继续融资扩大自己的发展规模,最好的办法就是借壳,借壳上市又省力又省钱又省时间,何乐而不为。还有一些公司,是经过介绍上市的,不需要在上市时再发行新股,即不涉及融资。这类的股票,上市之后,因为股权集中度很高,炒高的概率非常大。

在香港,有一批投资者玩家,很喜欢研究财技类的公司,并且可以成名,比如很有名的“周显”,炒股成名之后又出书授课,带的学生也都不错。就我身边有几个朋友,仅仅靠研究和炒作财技类的公司,就能一年可以获利几十倍的收益,从而财务自由,让人非常羡慕。所以,在香港,绝对是可以以小博大的,实现财务自由的路径确实有不少。(玩财技不是正道,但也不是歪门邪道。这个想玩好,必须非常熟悉市场规则与资本的玩法,然后耐心守株待兔)

七、上涨不一定到月球,但下跌真的可以跌没了

香港市场的特点是T+0,并且单日无涨跌幅。这样就允许香港股票单日是可以出现非常可观的上涨或者出现非常恐怖的下跌。有的股票单日上涨100%的现象并不少见。在香港,股票能涨多少,这个谁也说不准,上涨最明显的例子,就是腾讯(0700)了,经历几年时间从几块钱,涨到几百块,几百倍的收益,在香港市场,其实并不少见。前几年的博彩股,医药股。很常见的壳股,财技股,可以涨到你不敢相信,我阶段性参与过的香港有几只股票,短短两年时间,可以涨500倍的,还有一天可以涨10倍的股票。总之,香港股市的机会还是非常多的,就看你是否有一双发现黄金的眼睛了,正所谓你是不是见钱可以眼开。

然而,说完上涨,下跌,我也必须得提一下,在香港,老千股的下跌,会让你大跌眼镜的。举个例子:威利国际(00273.HK),过去被媒体和投资者戏称为“老千股鼻祖”和“魔幻仙股”。从1982年到2007年连续15年,无论经济好坏,年年亏损,绝对不会盈利。仅仅从1999年开始到现在,多年来合股不断,经历了2合1,5合1、50合1、25合1、10合1、5合1,可谓是怵目惊心,2011年又两次5合1,2012年两次10合1,即便算上2014年拆股(1拆5)后,如果你1999年买入1250万股,到今天只剩1股(2*5*50*10*5*5*5*10*10/5=12,500,000)。1999年公司股票合股前每股5分钱,也就是说,当时花62.5万港元买入公司的股票,现在只剩1港元了,这就是所谓的“跌没了”。(所以,有老千嫌疑的公司尽量不要碰。最近市场流传很多老千从良的信息,个人觉得八成都是在忽悠吧。狗还能改得了吃屎?)

八、闪电增发,拉高配股意味出货,低价配股意味后市拉升

炒股票投资,买的是公司发行的筹码,伴随着公司的发展壮大,业绩不断增长,股票增值,这是传统的投资路径,也是正道,没有错。不过在香港,有个现象是,很多公司,将其二级市场的股票,炒高之后,是为了再向市场融资,而这种融资方式,通常是配股,如果过分一点的就直接供股。股价炒高之后再折价配股,让配股的筹码以当下的市场价格卖掉,获取利润,通常这种炒高之后配股的做法,往往意味着主力出货,但这样造成的后果就是股权摊薄,尤其是小股东的权益,会受到损害,分红会变得更少。这种现象在必要的时候可以有,但是如果这成了普遍现象,则成了一种“乱象”,这样不好,很不好。(话说,如果我知道要炒高配股,我希望能参与炒高那个过程,:P)

还有一种现象是股价在极其低的位置,公司进行配股或者供股等股权,将小股东的股权进一步摊薄,赶走小股东,让大股东可以拿到更多的筹码,让股权更集中,这样的财技操作,往往预示着股价在之后的某个时间会大幅炒上。(如果你看到这类公司,记得通知我。)

九、大蓝筹享受估值溢价,小票坚决折价——貌似合理的不合理

这是港股的一个重要的特点,这么来解释,我们从一个行业上来看,在香港,一个行业的龙头企业,会享受比二三线公司高得多的估值水平,比如地产行业的中海外与华润置地,比如消费行业的百丽、蒙牛、康师傅等,都几乎能享受比同行业二三线公司高出一倍的估值水平。这个规律基本可以运用到所有行业,正所谓“越大越贵”。(正所谓,买行业买龙头,在香港市场表现非常明显)

相反,A股市场对于行业内股票的估值,一般规律是越小越贵,看看创业板公司的估值水平,绝对远远超过了主板同行业的公司,这样是否合理,值得探讨。一个行业上涨时,当龙头领涨之后,二三线会跑的更快,龙头的估值,在A股是低于二三线小公司的。

这种逻辑和风格是与香港市场外资为主的资金结构和口味是相匹配的。外资投资中国,只希望稳妥分享到中国经济增长的平均收益,所以他们只买那些有流动性,他们叫得出名字的大公司,没有兴趣也没有能力去挖掘和获取中小成长公司的价值与超额收益。这让大多数中小成长公司的价值被埋没,也是大陆资金未来跨香江的机会所在。

十、AH大幅度折溢价成为了常态——总有一个地方是错的

A股目前整体比H股溢价超过40%。毫无疑问,总有一个地方是错的。同股同权的公司,一家公司在A股上市,同时也在香港上市,发行的股票,完全是一模一样的东西。股票,简单点理解就是股东权益,一家公司辛辛苦苦运营下来赚了一年的盈利,可分配给股东的分红,是按照股票数量统计的,如果一家公司在A股的股价是一股30块钱人民币,而在香港同股同权的股票为一股10块港股,如果到了分红的时候,真是应该将所有的A股筹码,卖出,换成港股的筹码才合理,因为同样的资金,在A股只有1股,而在港股却可以有3股多,持有港股去领分红,你可以得到更多分红。

所以说到这个现象,究竟是A股的股票被高估了,还是港股的股票被低估了?肯定总有一个地方是错了。随着人民币国际化和中国资本输出推进的速度越来越快,两市的互通,乃至未来两边大门都完全敞开,这样的“沟壑”还真能存在吗?

原文链接: 港股“十宗罪”:“大妈们”的地狱